资讯观点

科尔尼全球饮料行业并购趋势展望:历史并购动因、品类策略演变、未来战略趋势

来源:科尔尼管理咨询

在过去几年中,饮料行业经历了巨大的变化。疫情将饮料销售场景从酒吧和餐馆转移到家庭,供应链中断,消费者的偏好也在不断变化。

相比过去,现在饮料公司更需要能够以敏捷的方式调整产品组合。

企业长期成功的决定性因素在于快速识别和整合有吸引力的业务和顺利剥离低价值空间的业务的能力。在这种环境下,我们预测饮料行业的并购和整合活动将在未来几年加速。

01

回顾过去

并购活动背后的战略动因

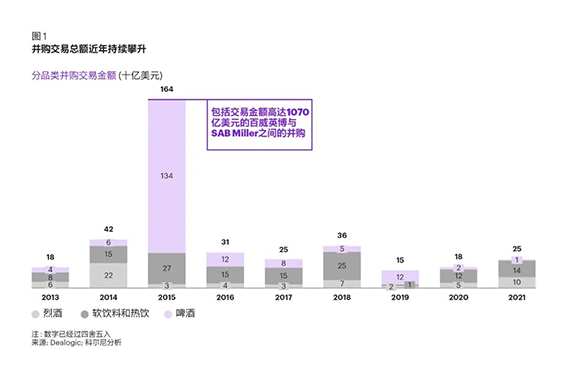

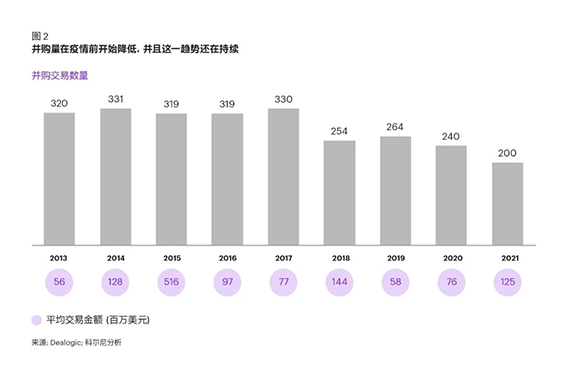

过去几年,饮料行业的并购活动势头强劲。 从2019年到2021年,交易价值从150亿美元增加到250亿美元(见图 1)。然而,这距离行业在2014年和2015年的交易峰值还有较大距离。尽管交易量从2019年的264笔下降到2021年的200笔,但交易规模仍有所增长(见图2)。交易速度是否会再次加快、市场是否会被数量更少但规模更大的交易所主导,还有待观察。

自2019年以来,大规模交易已经开始在饮料品类的并购交易中占据重要份额。出于不同的战略目的,这些大型交易有助于塑造当今的市场格局。研究分析这些交易可以发现一些有趣的潜在交易逻辑。许多大公司都试图对所处品类进行整合,通过扩大商业足迹来产生协同效应。其他公司则通过收购进入新兴的市场类别。

近年来的热门话题如下:

可口可乐欧洲太平洋合作伙伴

2016年,可口可乐企业联合可口可乐伊比利亚合作伙伴,和可口可乐公司的德国灌装业务合并,成立了可口可乐欧洲合作伙伴(CCEP)。包括债务在内,此次合并价值280亿欧元(310亿美元),使CCEP成为世界上最大的独立可口可乐饮料灌装商,为西班牙、法国、德国和英国等13个国家的3亿多消费者提供服务。

运营效益是合并的主要动因。品牌将欧洲装瓶业务的中心从美国亚特兰大转移到西欧,旨在腾出资源更积极地投资于品牌,以推动未来的增长。

仅仅五年后,即2021年5月,CCEP接管了Coca-Cola Amatil,后者主营业务在澳大利亚、新西兰和印度尼西亚。此次收购后成立了可口可乐欧洲太平洋合作伙伴,为26个国家约200万客户提供服务。CCEP为这家澳大利亚公司支付了99.3亿澳元(76.8亿美元),股票估值为每股13.5澳元。

此次交易使CCEP的收入大幅增长,并为这家装瓶公司打开了澳大利亚、新西兰和印度尼西亚市场。鉴于大洋洲市场与现有市场具有协同作用,合并目标是将CCEP在欧洲本土市场的成功策略应用到新收购的大洋洲市场。而Amatil在酒精和咖啡类别中吸取的经验教训也可以应用于欧洲。

雀巢水业务

2021 年,雀巢同意与Metropoulos & Co.合作,以43亿美元的价格将雀巢在美国和加拿大的地区泉水品牌、纯净水业务和饮料配送服务业务出售给私募股权公司One Rock Capital Partners。

作为瑞士公司对其北美水部门进行战略审查的一部分,雀巢保留了旗下优质国际品牌,包括巴黎水、圣培露和普娜,以加强其全球水业务的重点。

角鲨头啤酒和波士顿啤酒

2019 年,角鲨头啤酒和波士顿啤酒宣布进行价值3亿美元的合并。这笔交易汇集了业内最具创意和独立性的两家酿酒商,它们旗下拥有一些最知名的精酿啤酒品牌。

虽然两家公司都保持了独立精酿啤酒厂的地位,但合并增强了它们在当今竞争日益激烈的精酿啤酒市场上与全球啤酒集团的竞争地位。合并的驱动力是互补的产品组合和定价层级,并辅以共同的文化和价值观。

百威英博和南非米勒

百威英博在2015年以1070亿美元收购南非米勒,是迄今为止历史上最大的并购交易。这笔交易创造了世界上第一家真正的全球啤酒制造商,几乎在每个主要啤酒市场都有业务。

百威英博收购目的在于征服新兴市场:该公司已经在发达国家建立了业务,但增长停滞不前。在新兴市场中,百威英博没有显著影响力,但南非米勒已经拥有稳固的市场份额。南非米勒强大的品牌形象和分销渠道使百威英博有机会通过百威、时代和科罗娜等全球知名品牌扩大其影响力和实用性。

合并产生的协同效应包括管理费用的减少、实践经验和专业知识的整合、原材料和包装材料的联合采购,以及通过节税和规模经济提高啤酒厂和分销效率。

百事可乐和 SodaStream

百事可乐在2018年以32亿美元收购了家用饮料机制造商SodaStream,旨在与主要竞争对手可口可乐争夺健康饮料市场。

这家总部位于以色列的公司专注于将自来水转化为苏打水,产品面向越来越多关注健康和环境问题的年轻消费者,营销为主流瓶装饮料的更环保的替代品。SodaStream是百事可乐一次重要的战略收购,百事希望通过在增长市场中增加一家具有显著规模的公司来使其产品组合多样化。

此次收购使百事可乐瞄准了那些希望在自己家中制作碳酸饮料、关注便利性的消费者。同时百事利用SodaStream的体系,在现有的产品基础上引入自己的口味,将调味糖浆添加到碳酸饮料中。

在市场转向健康化产品的推动下,可口可乐也在2021年以56亿美元收购了Bodyarmor,进一步涉足该领域。可口可乐此次收购的目的在于成为功能性水合饮料的全球领导者,并与百事可乐的佳得乐竞争运动饮料市场的领导地位。

立顿和益科特

近年来,热饮行业也出现了一些大规模交易。2021年,联合利华以45亿欧元将立顿和PG Tips出售给私募公司 CVC Capital Partners。由于最近消费者偏好转向新鲜制作的散装茶替代品和手工咖啡,市场对茶的需求受到影响,联合利华退出该业务。

02

百花齐放的品类竞争图谱

在考虑总市场规模(十亿美元的总零售额)和行业集中度(使用赫芬达尔赫希曼指数(HHI指数)规模计算)时,饮料行业的每个细分市场都有不同的特征。

在总市场规模(十亿美元)中,无酒精饮品(包括软饮料和果汁)是最大品类,零售额约为 7710 亿美元。该细分市场的主要参与者是可口可乐公司,占21%,其次是百事可乐,占10%,其余参与者市场份额相对较低。

由于健康意识的增强和新一代对酒精饮料的偏好降低,成人饮酒量减少,导致该品类发展迅速。因此,这一类别的创新很频繁,旨在提供更健康的产品,包括椰子水、甜酒和调味苏打水。

第二大类别是传统的啤酒和苹果酒市场,零售额为5940亿美元。该市场由百威英博、喜力和嘉士伯三大巨头主导,共同控制着44%的市场份额。细分市场包括低酒精制品和工艺啤酒。随着过去十年中消费者转向更复杂的手工啤酒产品,该品类也发生了变化。

紧随其后的是乳制品和牛奶替代品,价值5540亿美元。这是一个相当分散的市场,主要品牌有达能(5%的市场份额)、雀巢(4%)和兰特黎斯(4%)。该细分市场对替代植物奶的兴趣日益浓厚。由于过敏和健康问题,与传统的大豆产品相比燕麦和杏仁产品的接受度越来越高。

烈酒是第四大品类,零售额为4950亿美元。其中头部玩家包括占有11%市场份额的帝亚吉欧、占有8%的保乐力加和占有4%的贵州茅台。消费者对小众和优质产品(包括小批量、手工制造和调味烈酒)的兴趣提升推动该品类的增长。

与前三大领先品类相比,零售额为2870亿美元的热饮和2840亿美元的葡萄酒约占总市场规模的一半。热饮市场由雀巢(18% 的市场份额)、JDE Peet's(6%)和联合利华(4%)主导。该品类户外消费利润下降,而家庭消费增长,这一影响被新冠疫情放大。葡萄酒类别市场高度分散,由嘉露酒庄(4%的市场份额)、轩尼诗(2%)和富邑葡萄酒集团(2%)领导。最近人们对天然有机葡萄酒的兴趣日益浓厚,该现象再次表明了可持续性对于当今消费者的重要性。

总而言之,在不包括酒精的细分市场(热饮、乳制品和乳制品替代品以及其他无酒精饮料)中,行业集中度更高。热饮部分由大型企业主导,集中度比其他两个类别高30%。葡萄酒领域是迄今为止最为分散,许多参与者占据了非常小的市场份额,并包含非常多样化的产品。

在这个竞争激烈的行业中,以消费者为中心的趋势促使这些公司重新思考他们的价值主张,希望通过个性化体验、本地化风味、创新化产品等方式增加对消费者的吸引力。各个公司可以自行采取这些举措,也可以通过合并来利用各自的优势。

03

预测未来

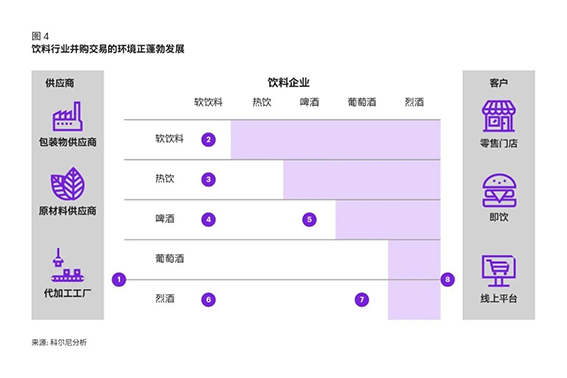

八种主要的并购战略将凸显

饮料并购交易的竞争环境十分开放,因此很难准确预测未来几年市场格局将如何变化(见图4)。但根据对饮料品牌的投资组合、财务业绩、所有权结构和公司历史的评估,某些类型的交易似乎比其他类型更有可能发生。

我们看到了八种主要的并购战略类型:

1、与合同制造商的垂直整合

合同制造商在饮料行业发挥着至关重要但经常被忽视的作用。饮料公司通常依靠制造商独特的能力来生产需要先进制造工艺、短交货期、大批量灵活性或采用独特包装的饮料。因此,它们经常用于新型或小众饮料。

例如,可口可乐公司在2015年与魔爪能量进入正式合作伙伴关系前,曾联合推出能量饮料。随后可口可乐还与Molson Coors合作生产和分销硬苏打水。

消费者口味的不断变化(例如植物性饮料或硬苏打水)只会增加品牌对合同装瓶商的依赖。这可以激励饮料公司与合同制造商建立合作伙伴关系,甚至收购它们。

2、软饮料领域内的整合

大多数成熟市场的传统软饮料消费已经趋于平缓,迫使行业巨头向新的地区或相邻类别扩张,以满足消费者需求,发掘增长空间。

虽然可口可乐、百事可乐、三得利、红牛和克瑞格绿山胡椒博士都是全球性公司,但大多数软饮料公司实际上是本地龙头,仅在少数几个关键市场享有盛誉。

这些典型例子包括欧洲的Eckes-Granini、非洲和中东的Kingsley、东南亚的泰象啤酒、印度的东方饮料有限公司和中国的加多宝。该行业的分散性,尤其是在新兴市场,为全球参与者购买这些本地公司留下了足够的空间。

或者,当地公司可以通过建立合作伙伴关系或收购其他公司来推动自己的发展。但饮料公司不一定非要出国才能满足他们的增长需求,还可以通过扩大他们的投资组合实现。

目前的热门趋势是“对你有益”的饮料,包括近水、CBD注入和适应原放松饮料、代餐饮料和“2.0 牛奶”。 “2.0 牛奶”超越了常见的牛奶替代品如大豆奶、燕麦奶和杏仁奶,包括豌豆奶或羽扇豆奶。这种趋势由越来越注重健康和环境、时间紧迫的消费者推动,他们更感兴趣满足营养需求并能够改善身心健康的饮料。

到2026年,全球苏打味瓶装水预计将以每年6%以上的速度增长。常规运动饮料和能量饮料预计将分别以每年3%和6%的速度增长,而更健康和低糖的替代品增长速度更快,分别为6%和7%。与此同时,全球CBD注入饮料市场预计将从2020年的34亿美元增长到 2026年的146亿美元,年增长率为27.5%。

新利基产品的资本化正在顺利进行,今年的最高投资包括水滴公司的6700万美元、Lemon Perfect的3200万美元和OLIPOP的3000万美元。

所有细分市场在2022年都有更多品牌值得关注。在有益健康细分市场中,元气森林、De la Calle、Moment、Zevia和teaRIOT 正在引起人们的兴趣。而在CBD注入细分市场中,Vybes和Revess受到青睐。在食品替代品领域,yfood、Muniq、Kencko、Saturo和Daluma 是值得关注的。在“2.0牛奶”领域,Tache、Unmilk、Ripple Foods和Califia Farms都是优秀的竞争者。

当今的软饮料公司由庞大而复杂的特许经营系统组成,在全球范围内拥有独立的装瓶合作伙伴,为总部以外的消费者生产和销售他们的产品。这些装瓶商中有许多是代代相传的私营公司。过去的并购活动、合资企业和其他市场发展都推动了以本地为重点的装瓶和分销业务进行重大改变的需求。

重新授予独家制造权并 “清理”曾经起效的许可证、降低成本并提高饮料分销的灵活性,是该行业的重点发展的方向。一个整合的例子是可口可乐HBC在 2021 年以4.27亿美元收购埃及可口可乐装瓶公司。后者在29个国家开展业务,并主导着包括俄罗斯在内的东欧市场。

此外,多个许可证可能会带来类似的“清理”机会。怡泉目前由可口可乐欧洲太平洋合作伙伴在英国生产,然而在法国由百事可乐生产。胡椒博士在英国由可口可乐欧洲太平洋合作伙伴生产,而Keurig Dr Pepper负责美国生产。此外,可口可乐品牌由丹麦和芬兰的嘉士伯生产,但在欧洲其他地区由可口可乐欧洲合作伙伴(CCEP)生产。

巴基斯坦是激浪饮料仅次于美国的第二大市场。该饮料仍由八家装瓶特许经营商生产,其中包括 JV Lotte Akhtar Beverages私人有限公司、Naubahar 装瓶公司、Pakbev 和Northern 装瓶公司。立顿冰茶由尼日利亚的七喜装瓶公司生产,该公司在加纳也拥有强大的足迹,然而在南非由Ceres生产。最后,魔爪能量饮料由可口可乐非洲饮料公司在南非、肯尼亚、埃塞俄比亚、乌干达、莫桑比克和纳米比亚生产,而在尼日利亚生产由可口可乐希腊装瓶公司生产。

百事可乐重申了继续整合世界各地加盟商合作伙伴的承诺。

考虑到在复杂的瓶装特许经营系统中通过许可证清理和重新分权来创造价值和效率的各种机会,饮料市场可能会在不久的将来看到持续的并购活动。

3、软饮料和热饮

软饮料公司正越来越多地寻求与咖啡连锁店合作,直接接触消费者和增长点。全球每天消费超过30亿杯咖啡,为该领域提供了丰富的可能性。仅在美国,70%的美国人每周都喝咖啡,62%的人每天都喝咖啡。

软饮料和热饮料相结合的一个成功例子是JAB控股公司,该公司一直在不懈地整合咖啡和茶市场(Jacobs Douwe Egberts Peets),并成功地将热饮料与软饮料(Keurig Dr Pepper)及其食品链(Pret a Manger和Krispy Kreme)一起管理。

另一个成功的例子是可口可乐以51亿美元收购了Costa 咖啡。更加成熟的咖啡连锁店也能通过增加销售点的使用,释放全天候的饮料消费,以及利用饮料分销中的协同效应,从这种伙伴关系中受益。

近期有几家新兴的咖啡连锁店值得关注。亚洲包括香港市场的Arabica、中国市场的太平洋咖啡、韩国的安琦丽诺咖啡、Paik´s Coffee和Caffe Bene、以及越南的Coffee House和Highlands Coffee。在印度市场,新兴连锁店包括Rage Coffee 和 Blue Tokai Coffee。在拉丁美洲,哥伦比亚的Green Coffee Company和多米尼加共和国的Santo Domingo Coffee备受关注。而在欧洲市场,值得关注的咖啡连锁店是荷兰的JDE (Peets) 和瑞典的 Wayne's Coffee。

即饮和家庭消费市场提供了更多的增长机会。2019 年全球即饮咖啡市场价值224.4 亿美元,预计到2027年将达到423.6 亿美元,预测期内的复合年增长率为8.31%。

雀巢和星巴克已经证明了这种合作关系对双方都有好处。许可协议允许雀巢在全球星巴克门店外的销售点推广、销售和分销部分星巴克咖啡和茶饮。该协议使雀巢能够利用对零售客户的经验,巩固品牌在家庭咖啡业务中的地位。而星巴克可以专注于它的关键增长点,并在新市场建立品牌知名度。这样的授权联盟对其他拥有流行的即饮产品的咖啡连锁店也很有启发,如Joe&the Juice、Pete’s coffee、Java House、安琦丽诺咖啡和Britt。

4、啤酒和软饮料

为了满足不断变化的消费者偏好,软饮料和啤酒公司成为合作伙伴。

硬苏打水这个新品类在美国很受欢迎。从2015年占几百万美元,到2021年增长到75 亿美元,预计到2025年将达到 160 亿美元。White Claw始终是第一品牌,市场份额为50%。啤酒公司率先通过推出自有品牌顺应市场趋势,如Molson Coors推出了Three Fold、AriZone Hard、Vizzy 和 Coors Seltzer,百威英博推出 Bon & Viv Spiked Seltzer、Nutrl、Flying Fish 和 CoronaTropical,而波士顿啤酒公司则推出了Truly。

可口可乐公司紧随其后,与摩森康胜饮料公司合作推出了Topo Chico硬苏打水,并与星座集团推出了即饮鸡尾酒品牌 Fresca Mixed。与此同时,百事可乐宣布计划与波士顿啤酒合作推出Hard Mtn Dew。

酿酒商也开始多元化生产无酒精饮料,与软饮料直接竞争。喜力于 2019 年推出0.0品牌,2020年嘉士伯紧随其后。同时,百威英博于2020年推出百威0,科罗娜于2022年推出Sunbrew 0.0%。

软饮料和啤酒正在融合。鉴于它们在客户群、销售渠道、消费场合、营销活动、运营、采购和商业周期方面的相似性,这两个类别的合并将产生显著的收入和成本协同效应。

5、啤酒内的整合

啤酒经历了高度的整合活动,最终在2016年以1070亿美元的价格合并了百威英博和南非米勒。竞争对手喜力和嘉士伯对同样进行了并购活动。因此大多数市场已经相对整合,任何潜在的交易都将受到反垄断监管。

然而,在一些关键市场,独立啤酒厂的份额仍然很高。德国、英国和西班牙是欧洲最不集中的啤酒市场(HHI指数分别为 13%、14% 和 18%)。在德国,61%的啤酒由独立啤酒厂销售。

啤酒业务的关键在于规模。因此,大型啤酒厂可以利用显着的规模经济和范围经济,实现比小型同行更高的盈利能力(息税前利润率18%对比13.3%)。为了在长期内跟上步伐,小型啤酒厂将面临两种选择:合并或被接管。

6、软饮料和烈酒

软饮料和烈酒一直是酒吧和餐厅的完美结合,在销售、营销和分销方面产生自然的协同作用,尤其是在户外领域。最近,它们也成为商店柜台更常见的特色。

最初于1990年代和2000年代初推出(1990年的百加得冰锐、1999年的Smirnoff Ice和2002年的杰克丹尼可乐)的现调鸡尾酒正在经历真正的复兴。百加得在2019年重新推出了三个版本的冰锐,并在2022年推出了一个名为TAILS COCKTAILS 的新品牌。金巴利在2021年推出了其广受欢迎的阿佩罗利口酒的即饮版本。同时,百富门公司重新推出了杰克丹尼可乐,并为2020年推出威士忌补充了其苹果和柠檬水版本。该公司还宣布与可口可乐公司合作,于2022年6月提供两种标志性饮料的即饮版本。

即饮鸡尾酒也因新一代饮料公司(如Cutwater Spirits、Golden Rule、Sazerac Company、Can cocktails和Craft house Cocktail)开发优质产品而失去了声誉。这些公司旨在为在酒吧或餐厅享用鸡尾酒的消费者提供在自己家中舒适饮用的体验。鉴于软饮料公司与啤酒厂合作销售硬苏打水,他们似乎不太可能袖手旁观这一趋势。收购为双方都带来了好处:软饮料公司的增长以及烈酒公司的规模和范围经济。

7、烈酒和葡萄酒

历史上小型酿酒王朝由家族所有,而如今酿酒师们感受到了扩大规模的压力。全球变暖使增长变得更加不可预测,一场热浪或冰雹就可能摧毁整个季节的收成。过去几年,法国、意大利和西班牙的葡萄酒葡萄收成一直在下降。2021,法国遭遇了自1957年以来最糟糕的收成。而在澳大利亚,2017年至2020年间,收成每年都在下降。

为了生存,酿酒商需要规模化和多样化。泰廷格和波美瑞的香槟店已经开始在英国种植葡萄,以确保充足的供应,但并非全部酿酒商可以利用全球巨头的资源,帮助他们实现多元化。较小的公司将寻求母公司的财务实力以长期生存,成为嘉露酒庄、誉加葡萄酒和干露酒庄等葡萄酒集团的一部分。

烈酒公司在管理葡萄酒品牌方面也处于有利地位。他们比软饮料或啤酒制造商更了解酿酒师的长远眼光。路威酩轩、保乐力加和星座集团都展示了如何在单一母公司下成功管理烈酒和葡萄酒。

8、B2B2C平台玩法

除了在饮料产品方面的不断发展,饮料的销售方式也在不断变化。B2B2C平台正在动摇传统销售渠道,如分销商、零售商、传统贸易和现场销售。百威英博的平台BEES于2019年推出,目前已在16个国家上线,为250多万中小型零售商提供了500多个品牌,包括亿滋、玛氏和保乐力加。顾客不仅可以订购饮料和辅助产品,还可以付款、安排交货和跟踪业绩,实现业务优化。相似的,可口可乐公司推出Wabi、百事可乐推出Duekkan Senin,联合利华推出Shikhar,其他企业也将效仿。

至关重要的是,客户不太可能想要管理多个应用程序或确定在哪个平台上订购哪些产品。因此,我们预计从长远来看会出现整合,只剩下少数几个平台主导市场,类似于苹果和谷歌主导的智能手机操作系统市场。

04

是时候采取行动了

受疫情影响,全球饮料行业面临着由国际冲突、贸易禁运和气候危机造成的供应链中断。消费者对他们想喝什么和怎么喝的偏好正在不断变化,监管机构和其他利益相关者正在推动更可持续的经营和产品。

在当前的环境中,有关投资组合的决策至关重要,应该将业务的赢家和输家区分开来。领先的饮料公司现在必须果断行动,以灵活的方式调整其投资组合,快速整合有吸引力、高潜力的业务,并剥离那些没有盈利前景的业务。

制胜关头,是时候采取行动了。

作者:

Aman Husain, 科尔尼合伙人

Adrian Kirste, 科尔尼合伙人

Yohei Kobayashi, 科尔尼合伙人

Gerardo Rocha, 科尔尼合伙人

贺晓青,科尔尼全球合伙人,大中华区总裁

刘晓龙,科尔尼全球合伙人

感谢科尔尼咨询顾问华雨菁对于本文的编译做出的贡献。